Kinh doanh quốc tếThế giới

Khám phá bí mật động trời về vụ đặt cược dầu lớn nhất ở Phố Wall (phần 1)

Đều đặn hằng năm, Mexico đưa ra vụ đặt cược trị giá hàng tỷ USD mà các ngân hàng lớn đều theo đuổi. Đây là câu chuyện chưa kể về vụ đầu cơ mang tên “Hacienda”, Bloomberg cho hay.

Những người đàn ông vẫn hối hả trong căn phòng hội nghị như mọi khi nhưng lần này họ đã quyết định thực hiện một vụ đặt cược dầu lớn hơn bao giờ hết. Hơn 10 người từ 3 Bộ của Chính phủ Mexico và công ty năng lượng Petróleos Mexicanos chuẩn bị thực hiện một vụ đặt cược đi ngược xu hướng thị trường với giá trị khổng lồ. Nếu thành công thì lợi nhuận sẽ vô cùng lớn. Vậy nếu họ sai thì sao? Thì xem như họ chi ra một phần nhỏ tài sản trong vô ích.

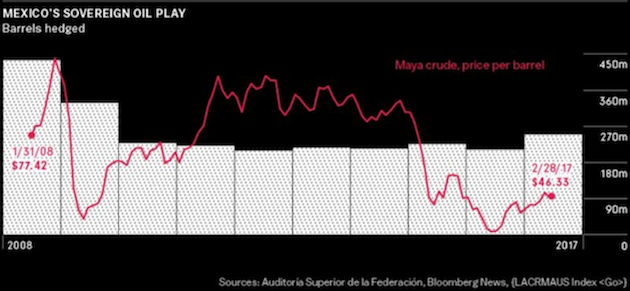

Gần 7 năm về trước, giá dầu đã tiến sát mốc 100 USD/thùng lần đầu tiên trong lịch sử vào đầu tháng 1/2008 nhưng sau đó lùi xuống dưới 90 USD/thùng vào cuối tháng. Tuy nhiên, ngay đầu tháng 2/2008, giá dầu nhảy vọt. Hợp đồng dầu thô ngọt nhẹ (dầu WTI) bắt đầu hành trình leo lên mức kỷ lục mới mỗi tháng – 103.05 USD/thùng, 111.80 USD/thùng, 119.93 USD/thùng, 135.09 USD/thùng, 143.67 USD/thùng – và đỉnh điểm là vào đầu tháng 7/2008, giá dầu WTI vọt lên mức 147.27 USD/thùng. Dường như chính nhu cầu cao đến mức “không thể thỏa mãn” từ các nền kinh tế mới nổi, bao gồm Trung Quốc và Brazil, đã khuyến khích các chuyên viên giao dịch mơ về mức giá 200 USD/thùng. Thậm chí, những người bi quan nhất cũng tỏ ra khá lạc quan về bức tranh thị trường dầu.

Tuy nhiên, vào ngày 22/07/2008, chỉ 11 ngày sau khi giá dầu chạm mức cao nhất mọi thời đại, nhóm nhỏ với hơn 10 người Mexico này đã họp mặt trong một tòa nhà của Bộ Tài chính để bàn luận về một triển vọng rất khác. Tòa nhà nguy nga tráng lệ này tọa lạc ở Zócalo – quảng trường chính rộng lớn của thủ đô – được xây dựng từ nhiều thập kỷ trước và đã từng là nhà của kẻ phục chinh Hernán Cortés. Trên những bức tường bao quanh cửa vào là những bức tranh về chàng Diego Rivera vĩ đại sống cùng năm tháng lịch sử của Mexico.

Khi “những người đàn ông từ Hacienda” trở lại bàn làm việc của mình, nhiệm vụ của họ là ổn định (hoặc phòng ngừa) doanh thu dầu của Mexico thông qua một thương vụ với các ngân hàng trên Phố Wall.

Rồi chỉ trong vòng vài phút, họ đã bắt đầu gửi đi các tin nhắn tới các quầy giao dịch dầu tại ngân hàng đầu tư Barclays, Goldman Sachs, Morgan Stanley và Deutsche Bank. Trong tin nhắn, họ chỉ rõ yêu cầu mua các quyền chọn “bán” – các hợp đồng đem lại cho họ quyền bán dầu tại một mức giá được định trước – ở mức giá nằm trong khoảng từ 66.5-87 USD/thùng.

Các ngân hàng đầu tư nhận được yêu cầu chưa bao giờ chứng kiến một thỏa thuận có giá trị cao đến thế này. Tổng giá trị quyền chọn lên tới con số 1.5 tỷ USD.

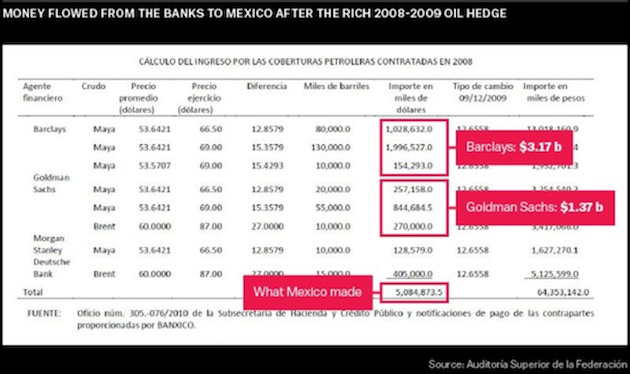

Từ Houston tới New York cho đến London, các ngân hàng làm việc bất kể thời gian để hoàn tất giao dịch khổng lồ. Tổng khối lượng dầu trong thỏa thuận lên tới 330 triệu thùng, đủ để đáp ứng nhu cầu nhập khẩu dầu hàng năm của Hà Lan. Trong đó, ngân hàng Barclays đã thực hiện việc mua tới 220 triệu thùng dầu, kế đó là Goldman với 85 triệu thùng.

Đánh cược rằng giá dầu sắp lao dốc là một vụ đặt cược vô cùng táo bạo. Đáng chú ý nhất là những cá nhân đứng đằng sau thỏa thuận là những công chức có chức vụ “khiêm tốn” như “Tổng Giám đốc hoạch định kế hoạch tài chính”. Trong hoạt động kinh doanh dầu béo bở (một ngành được biết tới vì khoản thù lao hào phóng), các nhân viên Chính phủ trên có lẽ là những người được trả lương tồi tệ nhất. Tuy nhiên, “những người đàn ông từ Hacienda” – vẫn được gọi như thế dù rằng thỉnh thoảng có một vài người phụ nữ ở trong căn phòng hội nghị – đã đưa ra các dẫn chứng cho lời tiên tri rằng giá dầu sắp lao dốc không phanh.

Tại thời điểm đó, mọi người đều biết rằng thế giới đang sắp bước vào một cuộc khủng hoảng tài chính. Tuy nhiên, nhờ có sự kết nối tuyệt vời giữa hệ thống chính trị và ngân hàng ở Mỹ, Mexico có thể có một cái nhìn sâu hơn về mức độ tồi tệ mà cuộc khủng hoảng có thể mang lại. Hơn nữa, với tư cách là một trong những nhà xuất khẩu dầu hàng đầu trên thế giới, quốc gia này thường có nhiều thông tin hơn so với các quỹ đầu cơ về xu hướng thị trường. Trong năm 2008, những thông tin này đã dẫn dắt những người trong căn phòng tin rằng nguồn cung đã vượt quá nhu cầu trên toàn cầu, một dấu hiệu cho thấy giá dầu sắp sụt giảm.

Khi các ngân hàng thực hiện giao dịch trong thời gian 5 tháng, giá dầu đã rơi tự do trong bối cảnh cuộc khủng hoảng tài chính tồi tệ năm 2008 đang xảy ra. Và trong năm 2009, giá dầu bình quân chưa tới 55 USD/thùng, thấp hơn rất nhiều so với mức giá thực hiện quyền chọn bình quân là 70 USD/thùng. Nhờ đó, đem lại khoản lợi nhuận khổng lồ cho những người trong căn phòng trên.

Chìa khóa thành công đằng sau vụ đầu cơ khổng lồ này là việc ra quyết định nhanh, ông Gerardo Rodriguez cho hay. Ông vốn là Thứ trưởng Bộ Tài chính và Tín dụng công thời bấy giờ và cũng góp mặt trong vụ đặt cược, hiện ông đang là Giám đốc điều hành BlackRock.

Ông chia sẻ: “Đầu mùa hè năm 2008, chúng tôi chứng kiến cuộc khủng hoảng tài chính đang lan rộng với tốc độ chóng mặt. Dẫu vậy, giá dầu vẫn ở mức cao. Chúng thậm chí còn tăng cao hơn. Chúng tôi tự nhủ rằng, ‘chúng ta cần bảo hiểm và chúng ta cần phải tận dụng lợi thế của mức giá dầu 150 USD/thùng’”.

Đến tháng 12/2009, 4 ngân hàng đầu tư đã đánh điện báo về Mexico kết quả khoản tiền thu được từ vụ đặt cược. Các con số thống kê chính thức về số tiền đều nằm ở tài khoản số 420127 tại Ngân hàng Nhà nước Ncional Financiera. Tài khoản này cho thấy con số tổng cộng là 5,084,873,500 USD (hơn 5 tỷ USD).

Việc phòng ngừa dầu lúc đó còn chưa phổ biến. Chỉ có các hãng hàng không sử dụng để phòng ngừa nhiên liệu dầu tăng giá, các nhà khai thác dầu đá phiến ở Mỹ dựa vào chúng để ổn định doanh thu. Tuy nhiên, không có giao dịch nào có giá trị gần với vụ đầu cơ “Hacienda” ở Mexico.

“Mexico là quốc gia đưa ra giao dịch dầu lớn nhất mỗi năm”, Goran Trapp, nhà sáng lập công ty tư vấn Energex Partners và cựu trưởng phòng giao dịch dầu tại Morgan Stanley, cho hay. Hơn 10 năm qua, tổng giá trị vốn khái toán (notional value) của vụ đầu cơ trên đã lên tới 163 tỷ USD.

“Đây là giao dịch mà tất cả các ngân hàng chờ đợi mỗi năm”, Richard Fullarton, nhà sáng lập quỹ hàng hóa Matilda Capital Management và từng là chuyên viên giao dịch cấp cao tại Royal Dutch Shell và Glencore, chia sẻ. “Giá trị của giao dịch quá lớn. Đây là một vụ cá cược ‘được ăn cả ngã về không’”.

Bất chấp quy mô, tác động và khoản phí cao ngất ngưỡng, thương vụ này có rất ít người biết đến, thậm chí cả những người trong ngành năng lượng hoặc trên Phố Wall. Nhà sản xuất dầu đứng thứ 12 trên thế giới và các chủ ngân hàng đầu tư đã che giấu bí mật động trời này để ngăn cản những tổ chức khác tận dụng thông tin và ăn theo Mexico.

“Càng ít người biết đến càng tốt”, Javier Duclaud và Gerardo García, 2 quan chức cấp cao tại Ngân hàng Trung ương Mexico (Banxico), cho biết trong một báo cáo năm 2012 gửi đến Quỹ Tiền tệ Quốc tế (IMF).

Đây là câu chuyện chưa kể từ năm 1990, về cách thức Mexico nhanh chóng trở thành nhà giao dịch dầu lớn nhất và kín tiếng nhất trên thế giới. Bloomberg Markets đã làm sáng tỏ bí mật động trời về vụ đầu cơ Hacienda thông qua hàng loạt cuộc phỏng vấn với các quan chức Chính phủ đương thời và trước đó, chuyên viên giao dịch, môi giới, chủ ngân hàng và nhà tư vấn; cũng như xem xét hàng ngàn trang tài liệu chưa được công bố trước đó, một số thông tin có được thông qua quyền tự do thông tin ở Mỹ và Mexico. Mặc dù một số người đồng ý phát biểu về thỏa thuận này nhưng số khác lại chỉ đồng ý khi giấu tên vì họ đang bàn luận về một chương trình bí mật của Chính phủ.

Còn tiếp….