Kinh doanh quốc tếThế giới

Nghịch lý Alibaba, Dalian Wanda,… càng lớn mạnh, Trung Quốc càng đau đầu và đây là lý do

Cũng tương tự như mọi cuộc chiến tranh kinh tế khác, việc đi “xâm chiếm”, mua lại hàng loạt các công ty nước ngoài của Trung Quốc cũng để lại rất nhiều hậu quả và chi phí.

Năm 2016 là một năm đầy biến động của thị trường mua bán và sáp nhập công ty (M&A). Tuy nhiên, nói đến thị trường M&A trong thời gian vừa qua thì không thể không nói đến Trung Quốc, nước được ví như con cá mập đang cố gắng nuốt chửng hàng loạt công ty nước ngoài để có thể thâu tóm cả thế giới.

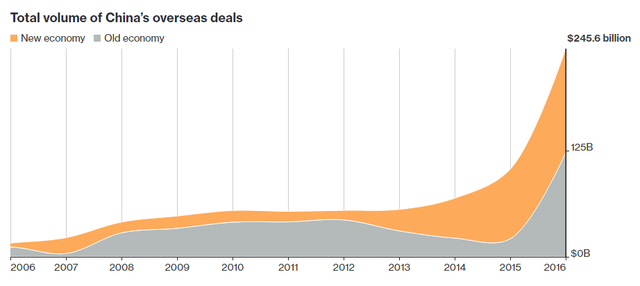

Tính đến ngày 21/12/2016, tổng giá trị các thương vụ M&A của Trung Quốc ra nước ngoài đã đạt 245,6 tỷ USD, tăng 145% so với cùng kỳ năm 2015. Nổi tiếng nhất là những vụ M&A như tập đoàn quốc doanh doanh ChemChina mua lại hãng sản xuất hóa chất và hạt giống nổi tiếng thế giới Syngenta với 43 tỷ USD, tạp đoàn bảo hiểm Anbang đấu thầu 14,5 tỷ USD để mua lại Starwood Hotel& Resort, Alibaba chi 1 tỷ USD để mua lại Lazada hay Dalian Wanda chi 3,5 tỷ USD để mua cổ phần của hãng phim Legendary Entertainment…

Tổng giá trị các thương vụ M&A nước ngoài của Trung Quốc (Tỷ USD)

Trong năm vừa qua, có ít nhất 1.000 công ty nước ngoài lớn đã nằm trong tầm nhắm M&A của các doanh nghiệp Trung Quốc , cao hơn rất nhiều so với con số 598 của năm 2015. Nếu tính riêng 6 tháng đầu năm 2016, Trung Quốc đã chiếm 4/15 số thương vụ M&A có tổng trị giá lớn nhất thế giới.

Vậy đâu là nguyên nhân chính khiến các công ty Trung Quốc thèm khát các doanh nghiệp nước ngoài đến vậy và hệ lụy của động thái này là gì?

Lý do đi chinh phục thế giới

Mặc dù không hề thừa nhận chính thức nhưng những số liệu đã cho thấy rõ ràng kinh tế Trung Quốc đang tăng trưởng chậm lại. Mức tăng trưởng hơn 10% trước đây hiện đã giảm xuống chỉ vào khoảng 6-6,5%. Dù tỷ lệ này vẫn cao hơn mức tăng trưởng bình quân toàn cầu 3% nhưng khoảng cách đang dần bị thu hẹp.

Trước tình hình trên, hầu như tất cả các doanh nghiệp cũng như nhà hoạch định chính sách của Trung Quốc phải thừa nhận rằng đây là thời điểm thích hợp để M&A, qua đó mở rộng thị trường, tăng doanh thu cũng như thu hút thêm những khách hàng khác trên toàn thế giới.

Ngoài ra, sau nhiều năm cạnh tranh trên thị trườn nội địa rộng lớn, nhiều công ty Trung Quốc giờ đây cũng muốn bước ra biển lớn, trở thành người chơi có tiếng trên toàn cầu.

Quan điểm này được chính phủ Trung Quốc cực lực ủng hộ bởi chúng góp phần thể hiện sức mạnh kinh tế cũng như gia tăng vị thế cho cường quốc này. Bằng chứng rõ ràng nhất là chính quyền Bắc Kinh đã nới lỏng hàng loạt các quy định đầu tư ra nước ngoài. Ví dụ như việc dỡ bỏ quy định phải xin phép các cơ quan chức năng của những doanh nghiệp nhà nước khi đầu tư ra nước ngoài dưới 1 tỷ USD và cho các lĩnh vực kinh tế tư nhân.

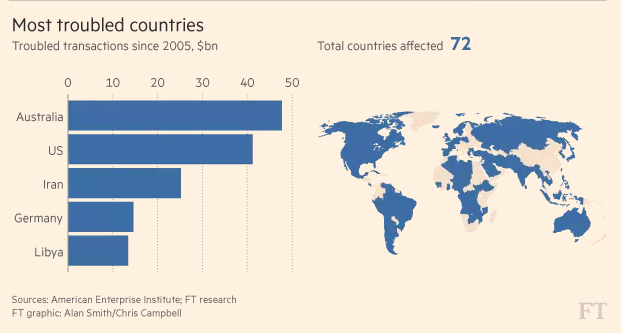

Trung Quốc sắp bặt kịp Mỹ trong số thương vụ đấu thầu M&A

Tính đến năm 2015, hoạt dộng M&A của Trung Quốc đã phủ kín gần như toàn cầu.

Một yếu tố nữa khiến chính quyền Bắc Kinh khuyến khích các công ty nước này ra “xâm chiếm” nước ngoài là nhằm đảm bảo hoàn thành các mục tiêu kinh tế vĩ mô. Việc Trung Quốc chuyển đổi mô hình kinh tế tập trung sang thị trường tiêu dùng, dịch vụ nội địa cũng như các mảng kinh tế có hàm lượng kỹ thuật cao hơn đòi hỏi một hệ thống công nghệ, bản quyền mà nước này không có.

Nói cách khác, nếu muốn chuyển từ chuyên bán giày thể thao, may gia công sang xuất khẩu máy bay, ô tô, thiết bị máy móc kỹ thuật cao thì Trung Quốc cần có một nền công nghiệp phát triển lâu đời, một hệ thống khoa học công nghệ được nghiên cứu và đầu tư nhiều năm, điều mà quốc gia này còn thiếu. Để lấp đầy được khoảng trống đó nhưng vẫn đảm bảo hoàn thành mục tiêu nhanh nhất, việc M&A với các công ty nước ngoài để học hỏi công nghệ kỹ thuật là điều dễ hiểu.

Chính Chủ tịch Trung Quốc Tập Cận Bình cũng đã nhiều lần hối thúc các doanh nghiệp của nước này tăng cường thâu tóm những công ty nước ngoài để giành bí quyết công nghệ và mở rộng thị phần.

Thêm vào đó, việc thiếu nhiều nguyên vật liệu, lương thực cung cấp cho thị trường trong nước cũng là nguyên nhân chính khiến các công ty Trung Quốc tăng cương thu mua hầm mỏ, nông trại, công ty sản xuất giống nhằm đáp ứng được nhu cầu khổng lồ của quốc gia đông dân nhất thế giới này.

Tuy nhiên, hãng tin Bloomberg lại cho rằng việc đồng Nhân dân tệ mất giá đang khiến việc đầu tư vào các tài sản bằng ngoại tệ trở nên hấp dẫn hơn trong mắt cổ đông và doanh nhân. Trước đây, chính sách giữ giá đồng Nhân dân tệ thấp nhằm thúc đẩy xuất khẩu đã được chính quyền Bắc Kinh áp dụng triệt để với hệ thống neo tỷ giá được quản lý bởi nhà nước. Giờ đây, dù đã thay đổi cơ chế điều hành cũng nhưng đồng tiền này vẫn mất giá 6,8% trong vòng 2 năm qua.

Chính vì lý do đó, các công ty Trung Quốc ngày càng có xu thế chuyển doanh thu, lợi nhuận sang đồng ngoại tệ nhờ các thương vụ M&A nhằm bảo toàn lợi ích hơn.

Giá đồng Nhân dân tệ giảm mạnh so với USD

Một lý do không kém phần quan trọng nữa thúc đẩy quá trình M&A ra nước ngoài mạnh mẽ của Trung Quốc là thị trường chứng khoán. Tổng giá trị vốn hóa của các sàn chứng khoán Thượng Hải, Hồng Kông hiện nay đã là 8 nghìn tỷ USD và ngày càng đóng vai trò quan trọng trong việc gọi vốn cho các doanh nghiệp. Trong khi đó, những công ty có nhiều thương vụ M&A với nước ngoài lại có cổ phiếu tăng giá, qua đó thúc đẩy những hãng này thực hiện M&A nhằm nâng giá trị thương hiệu cũng như thỏa mãn lợi ích của cổ đông.

Hơn nữa, việc mua những công ty nước ngoài có tỷ lệ nợ thấp sẽ giúp những tập đoàn quốc doanh Trung Quốc, vốn ngập trong nợ cải thiện được tình hình báo cáo tài chính. Ví dụ như hãng sản xuất thiết bị xây dựng Zoomlion của Trung Quốc có hệ số nợ trên doanh thu là 83 lần muốn mua đối thủ Terex của Mỹ có tỷ lệ tương ứng là 3,5 lần với 3,4 tỷ USD. Nếu thương vụ này thành công, hệ số nợ trên doanh thu của Zoomlion sẽ giảm mạnh xuống còn 18 và đây là con số khá “cải thiện” trong các báo cáo tài chính.

Cái giá của giấc mộng “thâu tóm” thế giới

Cũng tương tự như mọi cuộc chiến tranh kinh tế khác, việc đi “xâm chiếm”, mua lại hàng loạt các công ty nước ngoài của Trung Quốc cũng để lại rất nhiều hậu quả và chi phí.

Đầu tiên, hầu như tất cả các công ty thực hiện thương vụ M&A ra nước ngoài của Trung Quốc đều có tỷ lệ nợ đáng báo động. Ví dụ như tập đoàn quốc doanh ChemChina mới mua lại Syngenta có tỷ lệ nợ trên doanh thu trước thuế là 9,5 lần, mức cực kỳ cao theo đánh giá của Standard & Poor.

Nguy hiểm hơn, ChemChina thực hiện thương vụ 43 tỷ USD với Syngenta mà chưa hề trả thanh toán một đồng nợ nào. Phần lớn số tiền công ty quốc doanh này dùng để mua lại hãng sản xuất giống nổi tiếng thế giới là nhờ nguồn vốn vay của hàng loạt các ngân hàng như HSBC, Credit Suisse, Rabobank… Những ngân hàng đều không hề lo lắng với khoản nợ khổng lồ của ChemChina vì cho rằng chính quyền Bắc Kinh sẽ không để những tập đoàn này vỡ nợ.

Với tâm lý như vậy, tỷ lệ nợ xấu cũng như rủi ro vỡ nợ của Trung Quốc đang ngày một tăng cao, góp phần gây áp lực khiến các nhà đầu tư nước ngoài bỏ chạy khỏi thị trường nước này. Số liệu của tờ Financial Times cho thấy trong 9 tháng đầu năm 2016 đã có khoảng 301 tỷ USD vốn ròng thoái ra khỏi Trung Quốc thông qua các kênh ngân hàng và đầu tư, đó là chưa kể khoản đầu tư 78 tỷ USD trong cùng kỳ của các doanh nghiệp nhằm thực hiện tham vọng “thâu tóm” thế giới.

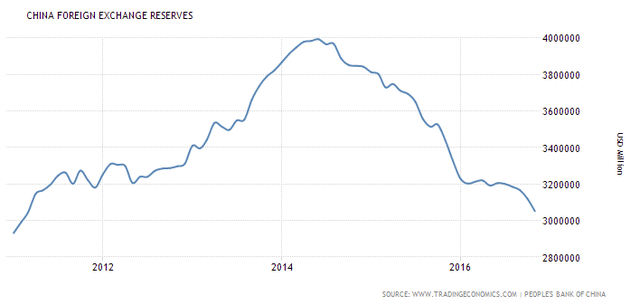

Nguồn vốn nước ngoài đang tháo chạy khỏi Trung Quốc? (tỷ USD)

Chính vì lý do này, nguồn dự trữ ngoại hối của Trung Quốc trong những năm qua đã giảm mạnh do chính quyền Bắc Kinh sử dụng quá nhiều để hỗ trợ thị trường trong khi nguồn vốn đổ vào nước này lại giảm. Tính đến cuối tháng 11/2016, Ngân hàng Nhân dân Trung Quốc (PBOC) chỉ còn giữ 3.052 tỷ USD dự trữ ngoại hối. Đây đã là tháng thứ 5 liên tiếp kho dự trữ ngoại hối của Trung Quốc suy giảm và là mức thấp nhất kể từ tháng 3/2011.

Tình trạng này đang khiến chính quyền Bắc Kinh lâm vào cảnh tiến thoái lưỡng nan khi vừa muốn mở rộng M&A ra nước ngoài lại vừa muốn bảo đảm kho dự trữ ngoại hối đủ tiền để hỗ trợ thị trường tài chính.

Dự trữ ngoại hối của Trung Quốc giảm mạnh (triệu USD)

Thêm vào đó, chính sự bất ổn trong dòng vốn cũng như thị trường tài chính Trung Quốc, kèm với đó là tình trạng giảm tốc và việc Cục Dự trữ liên bang Mỹ (FED) tăng lãi suất đã khiến đồng Nhân dân tệ tiếp tục mất giá, khiến Trung Quốc gặp khó khi thanh toán các khoản nợ nước ngoài.

Cái gì cũng có tính 2 mặt của nó, dù đồng nội tệ giảm giá khiến xuất khẩu có lợi nhưng điều này cũng khiến thị trường tài chính và tín dụng chứa nhiều rủi ro hơn. Ngoài ra, việc được Quỹ Tiền tệ Quốc tế (IMF) đưa vào rổ các đồng tiền dự trữ (SDR) đã thỏa mãn phần nào mục tiêu quốc tế hóa đồng nội tệ của chính quyền Bắc Kinh nhưng cũng khiến nước này gặp khó trong việc can thiệp tỷ giá.

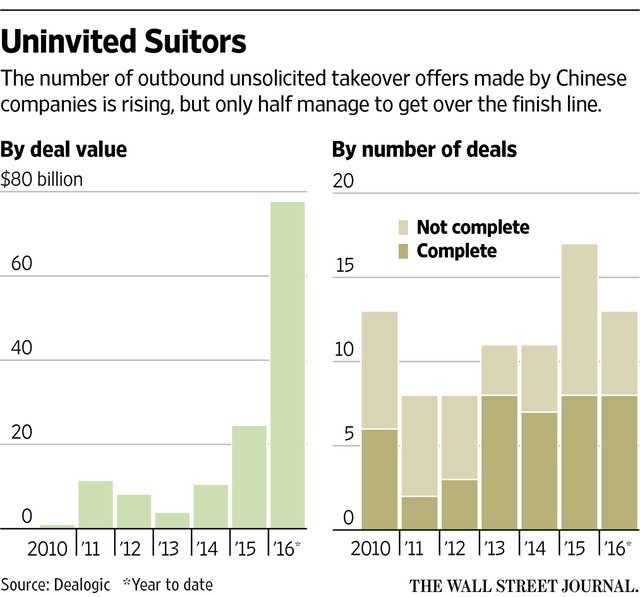

Tồi tệ hơn, có một thực tế trớ trêu là dù lượng tham gia đấu thầu của các doanh nghiệp Trung Quốc tăng cao nhưng tỷ lệ thành công lại không thực sự nhiều. Theo tờ Wall Street Journal, chỉ có khoảng 50% số thương vụ đấu thầu M&A nước ngoài của Trung Quốc là đủ khả năng hoàn thành đúng thời hạn.

Không phải tất cả các thương vụ đấu thầu của Trung Quốc đều thành công.

Trước việc các doanh nghiệp Trung Quốc ngày càng “xâm chiếm” mạnh mẽ những công ty của mình, hàng loạt các quốc gia đã có động thái nhằm đối phó với tình trạng này. Thủ tướng Đức Angela Merkel đã từng kêu gọi Châu Âu có những biện pháp nhằm hạn chế việc M&A sâu rộng hiện nay của Trung Quốc, đồng thời cảnh cáo chính quyền Bắc Kinh nên có những động thái mở cửa thị trường tương tự nếu không muốn nhận các đòn trả đũa của Phương tây.

Tuyên bố trên của bà Merkel là dễ hiểu khi các doanh nghiệp nước ngoài gặp khó trong việc kinh doanh, chứ đừng nói là M&A tại Trung Quốc do chính sách bảo hộ của chính phủ.

Gần đây nhất, chính quyền Australia đã từ chối thương vụ 3,3 tỷ USD mua lại tập đoàn điện lực quốc doanh Ausgrid của Trung Quốc do lo ngại các tác động về kinh tế, chính trị.

Thậm chí, chính bản thân chính quyền Bắc Kinh cũng đã nhận ra hiểm họa khôn lường khi họ tiếp tục vung tiền đi mua cả thế giới. Mới đây, chính phủ Trung Quốc đã ban hành một loạt các quy định nhằm kiểm soát dòng vốn chảy khỏi nước này cũng như việc thanh toán qua ngân hàng. Thêm vào đó, các quan chức cũng cho biết sẽ siết chặt quản lý việc M&A sau 1 thời gian dài thả lỏng.

Theo Thời Đại